Blogpost

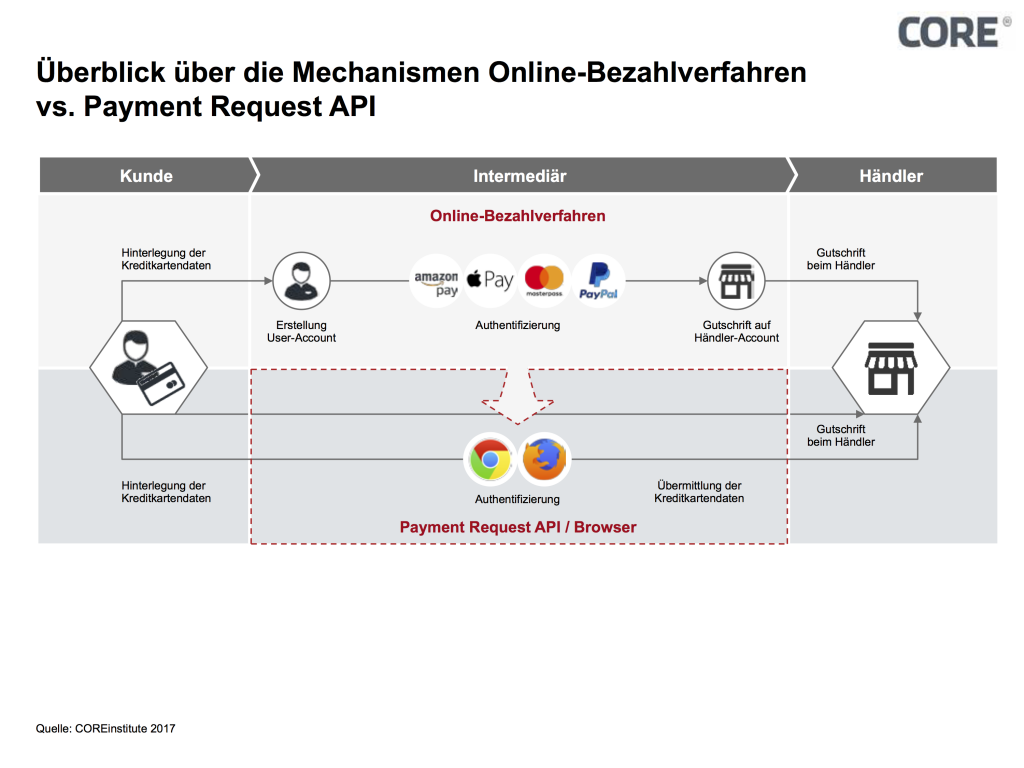

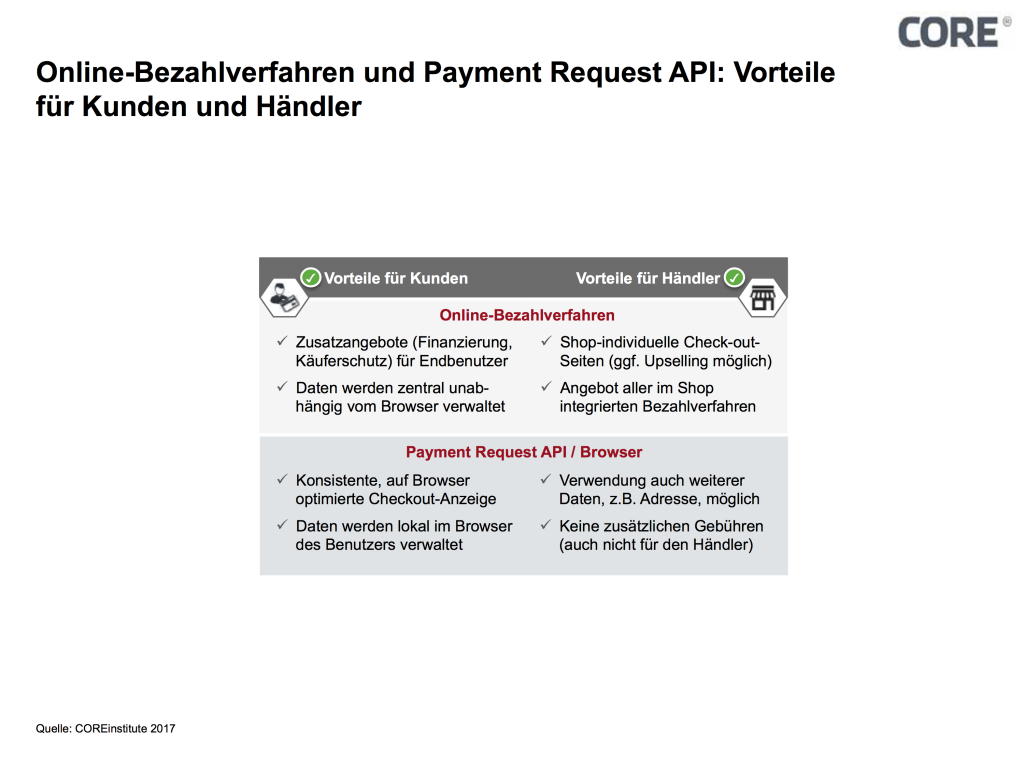

Pay by browser – Payment Request API als universales Bezahlverfahren?

Unsere Autoren

Reference items

Artur Burgardt

Managing Partner

Artur

Burgardt

Artur Burgardt ist Managing Partner bei CORE und spezialisiert auf das Management agiler Umsetzungsprojekte in komplexen Kontexten. Als ausgebildeter theoretischer Physiker sammelte er erste Berufs...

Mehr lesenArtur Burgardt ist Managing Partner bei CORE und spezialisiert auf das Management agiler Umsetzungsprojekte in komplexen Kontexten. Als ausgebildeter theoretischer Physiker sammelte er erste Berufserfahrung als Business Analyst bei großen Finanzdienstleistern und erwarb grundlegende Kenntnisse in der Entwicklung von Kernbankensystemen. Dieser Karriereschritt führte ihn zu CORE. Mit seinem umfangreichen Wissen verantwortet Artur neben den Projekten bei Klient:innen das Knowledge Management bei CORE.

Weniger lesen