Die Retail Payments Strategy der EU-Kommission

Einordnung des politischen Vorgehens und dessen Konsequenzen auf die Teilnehmer:innen im europäischen Massenzahlungsverkehr

Key facts

- Die EU-Kommission identifiziert Massenzahlungsverkehr als zunehmend strategisch und formuliert für dessen paneuropäische Entwicklung eine „Retail Payments Strategy“

- Im Zentrum der Strategie steht der Aufbau eines paneuropäischen Sofortzahlungssystems, das SEPA-Echtzeitzahlungen (Instant Payments) als neuen Standard etablieren soll

- Eine erfolgreiche Umsetzung erfordert konsequente Anpassung von Infrastruktur und Geschäftsabläufen bei Banken, im Handel und an der Kundenschnittstelle

- Um „Open Banking“ zu fördern sollen digitale Identifikation, starke Kundenauthentifizierung sowie der Zugriff auf Bankkonten und die technische Infrastruktur Dritter weiter standardisiert und vereinfacht werden

- Durch Regulierung weiterer Marktteilnehmer und des direkten Zugangs von Nicht-Banken zu Zahlungsabwicklungssystemen werden Entwicklungsmöglichkeiten für Zahlungsdienstleister geschaffen und der Wettbewerb gestärkt

- Neben der Unterstützung von Bargeld soll auch die Ausgabe von digitalem Zentralbankgeld (CBDC) geprüft und so die Vielfältigkeit und staatliche Hoheit über den Euro als einziges gesetzliches Zahlungsmittel im europäischen Zahlungsraum nachhaltig gewährleistet werden

- Bei konsequenter Umsetzung birgt die „Retail Payment Strategie“ somit ein weitaus disruptiveres Potenzial als zuletzt die PSD2 – Handel, Banken und Zahlungsdienstleister sind gut beraten Maßnahmen zur Identifikation von Chancen und Risiken sowie zur aktiven Mitgestaltung zu ergreifen

1. Motivation, Strategie und Vision der Europäischen Kommission

Zahlungsverkehr ist kein Selbstzweck. So geht es beim Bezahlen im Wesentlichen immer um den Erwerb einer Sache oder Dienstleistung und nicht um das Bezahlen an sich. Juristen sprechen hierbei gerne vom Abstraktionsprinzip und erfreuen sich der Tatsache, dass nur Chuck Norris Eigentum nach §433 BGB übertragen kann. Vereinfacht gesagt – egal ob Cappuccino, Fernseher oder Auto – besteht jeder Kauf aus einem Erfüllungsgeschäft, bei dem die Sache übergeben wird, und einem Verpflichtungsgeschäft, bei dem der Preis für die Ware bezahlt wird. Im besten Falle Zug um Zug und unmittelbar. Das ist allerdings gar nicht so einfach, wenn der Kunde seine Schuld nicht in Scheinen und Münzen an der Ladentheke begleicht.

Bargeldloses Bezahlen heißt in letzter Konsequenz immer, Geld vom Bankkonto des Kunden auf das Bankkonto des Händlers zu transferieren – also simpel Geld zu überweisen. Was jedoch bei ebay-Privatverkäufen mit Vorkasse per Banküberweisung funktionieren mag, ist in jedem zeitkritischen, automatisierten Prozess zwischen zwei Parteien, die sich zunächst nicht vertrauen, komplexer. So haben Kunden an der Kasse keine Zeit eine Überweisung an den Supermarkt zu initiieren und auf deren Ausführung (am nächsten Bankarbeitstag) zu warten, und Kassierer keine Möglichkeiten unter allen Geldeingängen die Überweisung des Kunden zu identifizieren, welche die Wertstellung bestätigt, um den Kunden dann samt Ware ziehen zu lassen.

Um also bargeldlosen Zahlungsverkehr stationär und im Fernabsatz sinnvoll zu ermöglichen hat sich eine veritable Payment Industrie samt Wertschöpfungskette und Zusatzservices, von potenzieller Rückabwicklung bis hin zu Zusatzservices, wie in den Prozess eingebettete Konsumfinanzierungen, gebildet. Deren Zweck ist es für Kunden die Zahlungsauslösung zu vereinfachen, dem Händler die Zahlung bereits zum Zeitpunkt des Kaufes zu garantieren und den eigentlichen Wertübertrag auf das Bankkonto des Händlers nachgelagert abzuwickeln. In Europa wurden in 2019 48 % der unbaren Transaktionen nach diesem Zahlkartenprinzip abgewickelt. Der Händler hat somit nach dem Kauf erst einen Anspruch auf die Zahlung und wird von seinem Zahlungsdienstleister nach einem festgelegten Zyklus, meist ca. eine Woche nach der eigentlichen Kartenzahlung ausbezahlt. Diese Auszahlung erfolgt dann allerdings abzüglich von Gebühren. Hierzu zählen bspw. die Interchangegebühr für die Kundenbank, ggf. Entgelte für Wallet Provider und Intermediäre, Serviceentgelte für die großen Kartenorganisationen wie Mastercard und Visa für die Autorisierung, Authentifizierung (3D-Secure), Reservierung, Abwicklung von z. B. Stornos, Rückabwicklungen, interregionalen Transaktionen, sogar Beiträge in einen Innovationfund und nicht zuletzt Entgelte für den Zahlungsdienstleister für die Bereitstellung von Terminals, Zugängen, Abrechnungen, Compliance-Entgelte oder die Gebühren für Bezahlverfahren wie PayPal oder Klarna. Je nachdem ob der Kunde eine Girocard oder gar eine Firmenkreditkarte zum Einsatz bringt, können sich die Transaktionskosten - vor allen Dingen für kleine Händler mit geringen Warenkörben – von einem niedrigen bis zu einem mittleren einstelligen Prozentanteil des gesamten Umsatzes summieren, der zu einem beträchtlichen Teil großen amerikanischen Markteilnehmern zufließt. So profitieren wenige große globale Akteure wie Mastercard und Visa in erheblichem Maße von der Fragmentierung europäischer Zahlungslösungen wie der Girocard/Giropay (Deutschland), Card Bancaire (Frankreich) oder Ideal (Niederlande) und dem Mangel eines einheitlichen europäischen Systems für Zahlungen an der Ladenkasse oder im E-Commerce. Darüber hinaus sind selbst die nationalen Bezahllösungen für den stationären Handel wiederum abhängig von der Infrastruktur der großen amerikanischen Kartenorganisationen, um die Verbindung zwischen Zahlungsinstrument, Bezahlterminal, Händler- und Käuferbank sicherzustellen oder deren Akzeptanz im Ausland zu gewährleisten.

Die daraus resultierende Abhängigkeit sowie der Abfluss an Wertschöpfung und Daten im strategischen Sektor des Zahlungsverkehrs sind für die Europäische Kommission somit Anlass, um in einer 27-seitigen „Retail Payments Strategy“ eine Vision mit 16 „Key Actions“ für die kommenden vier Jahre zu formulieren mittels derer…

- paneuropäische Echtzeit-Zahlungslösungen gefördert,

- der Wettbewerb für Massenzahlungen gestärkt,

- die Zahlungsinfrastruktur interoperabel und effizient gestaltet, sowie

- internationale Zahlungen in den Nicht-SEPA-Raum vereinfacht

… werden sollen, um wettbewerbsfähige gesamteuropäische Zahlungslösungen im Sinne einer „offenen strategischen Autonomie“ zu etablieren, die wiederum in die übergreifende „Digital Finance Strategy for Europe“ eingebettet ist.

Die 16 „Key Actions“ lassen sich dabei in die nachfolgenden Themenblöcke gliedern.

2. Instant Payment – „the new normal“?

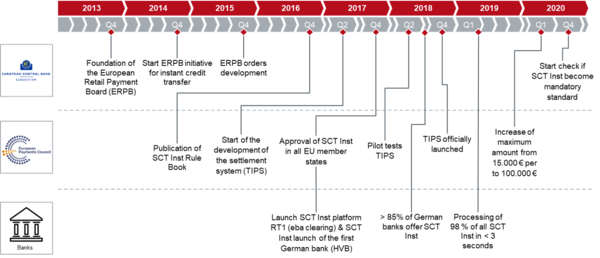

Die Europäische Kommission identifiziert die Abwicklung von Überweisungen in Echtzeit (per Definition innerhalb von 10 Sekunden) mittels SEPA Credit Transfer Instant (SCT Inst) als die wichtigste technische Grundlage für die Entwicklung europäischer, innovativer und effizienter Zahlungslösungen. Das vielzitierte Instant Payment Scheme ist dabei allerdings keine neue Erfindung, sondern tatsächlich bereits seit 2017 aktiv (vgl. Abbildung 1).

Abbildung 1: Meilensteine bei der Einführung

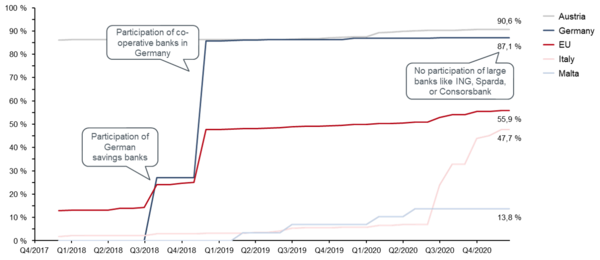

In der Praxis ist der Instant Payment Standard bisher jedoch wenig verbreitet. Nur knapp die Hälfte aller europäischen Banken bietet SEPA-Instant-Zahlungen überhaupt an und so liegt der Anteil an Echtzeitüberweisungen bei aktuell nur knapp 6,5 % - diese wurden immerhin fast ausschließlich in unter drei Sekunden abgewickelt. In Deutschland sind zwar gut 87 % der Banken als Teilnehmer am SCT Inst Scheme registriert (vgl. Abbildung 2), einige große deutsche Privatkundenbanken wie die ING, die Spardabanken, Consorsbank oder auch die neue C24 Bank sind dort allerdings nicht präsent. Und auch bei den Teilnehmern lohnt sich ein genauer Blick. So bieten einige Banken wie z. B. die comdirect den Service komplett kostenlos an und initiieren SEPA-Überweisungen sogar automatisch als SCT Inst, wenn die Empfängerbank dies zulässt. Viele – vor allen Dingen Sparkassen – haben in der Zwischenzeit die anfänglichen Gebühren von bis zu fünf Euro mangels Akzeptanz komplett abgeschafft und bieten den Dienst nun immerhin kostenlos an. Andere Banken wie die HVB (0,30 – 0,50 EUR), Postbank (0,50 EUR), Targobank (0,60 EUR), die Deutsche Bank (0,60 EUR) oder die Commerzbank (1,50 EUR) verlangen aber nach wie vor Gebühren für jede initiierte Echtzeit-Überweisung und einige Banken wie z. B. die DKB sind zwar als Teilnehmerbank gelistet, unterstützen aber nur den Empfang von SCT Inst und nicht deren Auslösung. Ein starkes Wachstum von SEPA-Echtzeitzahlungen ist mangels Verfügbarkeit, Kundeninteresse und den Extragebühren in Deutschland aktuell also nicht absehbar. Es scheint zudem paradox, dass oftmals der Sender für eine Echtzeitzahlung extra bezahlen muss, obwohl den eigentlichen Vorteil der sofortigen Wertstellung ja der Empfänger genießt.

Abbildung 2: Anteil der Banken ausgewählter Länder die SCT Inst Transaktionen mindestens empfangen können

Bereits bei der Einführung des SCT Inst Standards sah das Europäische Parlament einen Freistellungszeitraum von 3 Jahren vor, nach welchem die Sicherstellung der europaweiten Interoperabilität geprüft werden sollte. Diese Frist läuft nun im November 2020 ab und lässt vermuten, dass die Europäische Kommission nach erfolgter Prüfung Ende 2021 eine verpflichtende Teilnahme für Banken am SCT Inst Standard aussprechen wird, um eine flächendeckende Akzeptanz sicher zu stellen. Gleichzeitig erinnert die Kommission daran, dass alle Institute, die am Instant Payment Verfahren teilnehmen auch über entsprechende Echtzeit-Instrumente zur Verhinderung von Betrug und Geldwäsche verfügen müssen, die mit den geltenden Rechtsvorschriften in Einklang stehen. Für viele Banken, deren Systemen Legacy Technologie und Stapelverarbeitung zu Grunde liegen, dürfte dies mit massiven Investitionen in nachrichtenbasierte Echtzeitsysteme einhergehen und die notwendige 24/7 Verfügbarkeit die Banken zudem vor organisatorische und operative Herausforderungen stellen.

Banken müssen somit sehr genau prüfen, welche Implikationen auf Infrastruktur und Geschäftsabläufe sich ergeben, wenn nicht mehr nur vereinzelt, sondern sämtliche Überweisungen zukünftig in Echtzeit abgewickelt werden. Zudem wird eine klare Strategie benötigt, wie mittels Echtzeitüberweisungen auch Erträge und Kundeninteraktionen gewonnen werden können, die die Investitionen rechtfertigen. Erste vielversprechende Ansätze sind bereits zu erkennen, eine simple zusätzliche Bepreisung von Echtzeitüberweisungen gegenüber dem Endkunden ist hierbei sicherlich nicht zielführend, zumal die EU-Kommission bereits andeutet, dass Gebühren für Echtzeitüberweisungen nicht höher sein sollen als für konventionelle Überweisungen und damit gegenüber Endkunden quasi kostenlos anzubieten sind.

Immerhin die vollständige Interoperabilität von Clearing- und Settlementsystemen möchte die EZB bis Ende 2021 mittels TARGET Instant Payment Settlement (TIPS) und Zentralbankkonten für Banken europaweit gewährleisten. Dies hat vor allem den Vorteil, dass Banken für die unterschiedlichen Instant Clearing-Systeme nicht mehr mehrfach Liquidität bereitstellen müssen.

Um Echtzeitzahlungen auch für Endkunden und Handel attraktiver und nutzbar zu machen, erwägt die Europäische Kommission die Einführung eines europaweit standardisierten QR-Codes für die Auslösung von Echtzeitzahlungen. Ein Blick lohnt sich in diesem Zusammenhang aber auch auf das bereits definierte SEPA Request to Pay (RTP) Scheme: Dieses wird zum allgemeinen SEPA Rulebook Wechsel am 16. November 2020 offiziell gestartet und gibt Händlern die Möglichkeit, Zahlungsaufforderungen (inklusive Verwendungszweck) direkt an das Bankkonto eines Kunden zu adressieren. Kunden können diesen dann u. a. mittels Instant Payment direkt nachkommen (z. B. auch am Point-of-Sale oder im Rahmen eines E-Commerce Checkouts), ohne Überweisungsdaten selbst eingeben zu müssen. Nachdem der Kunde die Zahlungsaufforderung akzeptiert hat, erhält der Händler eine Nachricht - diese bedeutet jedoch nicht, dass wirklich auch bezahlt wurde. So muss der Händler den Zahlungseingang auch bei Nutzung von SEPA RTP auf dem eigenen Konto prüfen und da RTP Zahlungsaufforderungen nicht als elektronische Rechnung/Kassenzettel verwendet werden können, auch diese separat erstellen/verschicken. Um das Bankkonto des Kunden im ersten Schritt zu identifizieren, könnte gar das ebenfalls wenig bekannte SEPA Proxy Lookup (SPL) Scheme angewendet werden. Mit diesem kann die Kontoverbindung des Kunden anhand einer Telefonnummer oder E-Mail-Adresse zugeordnet werden, um z. B. die Eingabe der IBAN im E-Commerce zu vermeiden. In der Theorie ergeben sich daraus also vielfältige und attraktive Möglichkeiten, insbesondere wenn man sich vor Augen führt, dass Instant Payment nach Meinung der Europäischen Kommission zu gleichen Kosten wie eine normale Überweisung angeboten werden soll. Herausfordernd bleibt jedoch auch bei diesen Schemes die Erreichung einer kritischen Masse von kontoführenden Instituten und die Akzeptanz beim Endkunden. So haben bisher lediglich die HVB, die Deutsche Bank sowie die genossenschaftliche Zentralbank erklärt, RTP umsetzen zu wollen.

Für Echtzeitüberweisungen wird weiterhin festgestellt, dass Zusatzdienste wie die Möglichkeit zur Initiierung von Chargebacks bei ungerechtfertigten Zahlungen wichtig für das Vertrauen der Nutzer sind und die hierdurch entstehenden Kosten wiederum nicht übersehen werden dürfen.

Um also politische Interessen („offene, strategische Autonomie“) mit dem Interesse des Handels (niedrige Transaktionskosten), dem Interesse der Banken (Erträge und Kundeninteraktionen) und dem Interesse der Endkunden (einfache und kostenlose Zahlungsauslösung – wie bereits vorhanden) gleichermaßen zu begegnen, sind neben einem übergreifenden Konzept übergreifende Regel- und Vertragswerke notwendig, die eine Verrechnung von Aufwänden sowie ein Vorgehen im Streitfall regeln. Bereits bei der Vernachlässigung einer Interessensgruppe liefe das komplette Unterfangen Gefahr, aufgrund von mangelnder Akzeptanz zu scheitern. Durch ein Verfahren, das die Rückabwicklung von Zahlungen regelt und Ausfälle absichert, darf somit kein unverhältnismäßiger Overhead generiert werden, dessen Kosten im Sinne der Endkundenakzeptanz wieder vom Handel getragen werden müssten und etwaige Einsparungen durch SCT Inst egalisieren könnten.

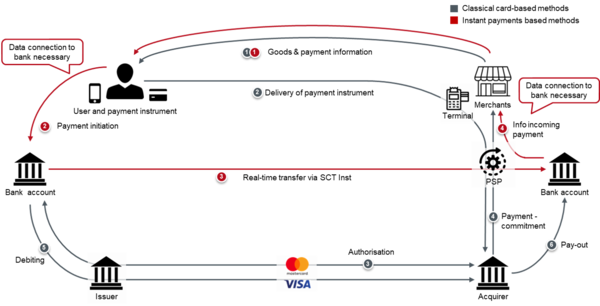

Erfolgskritisch sind zudem attraktive Zahlungsinstrumente für Endkunden und Branchenlösungen, die zuverlässig funktionieren und es hinsichtlich der Benutzerfreundlichkeit mit bereits verfügbaren und i.d.R. auf kartenbasierenden oder Lastschriften aufsetzenden Bezahlverfahren aufnehmen können. Da die aktive Auslösung einer Überweisung durch den Kunden wohl nicht ohne eine Datenverbindung zur Kundenbank auskommt, die mittels eins Smartphones oder eines speziellen Terminals sichergestellt werden muss, könnte dies zur größten Herausforderung, aber für Banken auch zur Chance werden, um sich mit reibungslosen Authentifizierungsverfahren zu differenzieren und z. B. am POS die Bank der Wahl zu werden.

Um aktiven Endkundenmehrwert zu generieren versuchen einzelne Händler bereits, die Zahlungsfunktion mit Kundenloyalitätsprogrammen zur Realisierung von Rabatten oder dem Sammeln von Punkten in der App des Händlers oder dessen Loyalitätspartners zu verknüpfen. Mit der Lidl Plus App oder Payback Pay Funktion sind hier bereits erste erfolgsversprechende Ansätze zu erkennen, in die eine solche Echtzeitüberweisungslösung ganzheitlich integriert werden könnte, um Händlern eine kostengünstige, ausfallsichere und für den Kunden bequeme Bezahllösung zu gewährleisten. In Kombination mit Self-Checkout Lösungen könnte zudem der Gang zur Kasse komplett substituiert werden, was – zumindest in der Theorie – die Attraktivität für Kunden und Handel zusätzlich steigern kann.

Weiter müssen auch die Systeme des Handels, oder der für den Handel tätigen Zahlungsdienstleister, Echtzeitzahlungen von der (digitalen) Kasse bis hin zum Warenwirtschaftssystem entsprechend verarbeiten können, um einen reibungslosen Ablauf im stationären Geschäft oder E-Commerce sicher zu stellen und so den vollen Mehrwert von Echtzeitzahlungen tatsächlich auszuschöpfen zu können. Insofern ist es auch für den Handel kritisch die eigenen Systeme und Geschäftsabläufe auf deren Echtzeitfähigkeiten zu überprüfen und den identifizierten Handlungsbedarf in eine IT-Strategie zu übersetzen.

Abbildung 3: Exemplarischer Ablauf von klassischen Kartenzahlungen gegenüber Echtzeitüberweisungen

3. Einführung europäischer Spezifikationen für kontaktlose Zahlungen

In einem nächsten Schritt erwägt die Europäische Kommission unter der Berücksichtigung der Marktanforderungen von Kunden, Händlern und Banken gar selbst die Einführung einer europäischen Spezifikation für kontaktlose, kartengestützte Zahlungen auf Basis von Instant Payment, die als eigenes Scheme und somit als Konkurrenz zu Mastercard und Visa interpretiert werden kann. Bis Ende 2023 möchte sich die Kommission hierfür jedoch Zeit lassen, um ein sichtbares Logo auf europäischer Ebene zu entwickeln und Wege zu finden das bis dahin entstandene Ökosystem zu stärken. Für die in diesem Jahr aus 16 europäischen Banken und Bankenverbänden gegründete Interimsgesellschaft „European Payment Initiative“ (EPI) kann dies als Leitfaden interpretiert werden und generiert Tragweite, setzt aber nach Meinung der Autoren auch einen wenig ambitionierten Zeitplan. Die Initiative forciert eine Bündelung der bestehenden nationalen Verfahren und verspricht sich davon Vorteile durch verbesserte Handhabung und höhere Wiedererkennbarkeit für Verbraucher und Händler. Dadurch soll auch der Umstand adressiert werden, dass 2019 noch knapp die Hälfte der registrierten Einkäufe im stationären Einzelhandel durch Bargeld beglichen wurde und das Fehlen einer adäquaten Zahlungsmethode der zweithäufigste Abbruchgrund (nach zu hohen Lieferkosten) bei Bestellungen im E-Commerce ist. Welche Vorteile EPI für Kunden und Handel jedoch tatsächlich im Vergleich zu bestehenden Bezahlverfahren generieren kann, bleibt aktuell noch unklar. Die avisierten Anwendungsfälle und Mehrwerte für Endkunden und Handel lassen den Erfolg der Initiative jedoch fraglich wirken.

4. Anpassung der regulatorischen Rahmenbedingungen

Weitere Anreize für paneuropäische Zahlungsinitiativen sollen durch angepasste Regulierung geschaffen werden, die länderübergreifende Interoperabilität sicherstellt, Standardisierung fördert und den niedrigschwelligen Zugang auf bestehende Kundenschnittstellen ermöglicht.

Zunächst einmal erinnert die Kommission hierbei an das bestehende Regelwerk zur europäischen Harmonisierung des einheitlichen Zahlungsraumes, kritisiert, dass bis heute grenzüberschreitende SEPA-Lastschriften teilweise vom Empfänger abgelehnt oder technisch nicht abgewickelt werden können („IBAN-Diskriminierung“) und mahnt entsprechende Verstöße gegen die verbindliche SEPA-Verordnung.

Für die Identifikation von Endkunden, wie sie z.B. für das Onboarding zu neuen Zahlungssystemen notwendig ist, hat sich die Kommission bereits dazu verpflichtet die eIDAS-Verordnung zu überarbeiten, um den Anwendungsbereich auf den privaten Sektor auszuweiten. Die mangelnde grenzüberschreitendende Interoperabilität der bestehenden Authentifizierungslösungen wird somit aktiv adressiert und bis 2024 soll ein solider Rechtsrahmen für den Einsatz von interoperablen Identitäten geschaffen werden. So soll die notwendige Endkundenidentifikation zur Vermeidung von Geldwäsche und Terrorismusfinanzierung standardisiert und vereinfacht werden, um einen schnellen Zugang zu neuen Finanzdienstleistungen zu ermöglichen.

Auch die Gesetzgebung im Rahmen der zweiten Payment Service Direktive (PSD2) soll im Rahmen eines umfassenden Review Prozesses noch einmal unter die Lupe genommen werden. Auf Basis der gesammelten Erfahrungswerte sollen Maßnahmen abgleitet werden, um den forcierten standardisierten Zugriff auf Bankkonten für regulierte Drittparteien bis Mitte 2022 zu vereinfachen. Die vielen verschiedenen Standards für Anwendungsprogrammierschnittstellen sowie den oftmals weiterhin genutzten Fallback Mechanismus, bspw. über Screen Scraping, erschweren den mittlerweile über 400 Kontoinformations- und Zahlungsauslösediensten aktuell den Zugriff auf viele europäische Bankkonten. Das Potential von „Open Banking“ kann somit laut EU-Kommission aktuell nicht ausgeschöpft werden. Dies soll durch ein „SEPA Application Programming Interfaces Access Scheme“ adressiert werden, welches im Endeffekt wieder von den kontoführenden Banken mit hohem Aufwand umzusetzen ist und als Teil der übergreifenden IT-Strategie aufgegriffen werden muss.

Geschaffene Barrieren durch die ebenfalls im Rahmen von PSD2 vorgeschriebene starke Kundenidentifikation (SCA), die im E-Commerce aufgrund mangelhafter Umsetzung der Marktteilnehmer noch bis Ende 2020 ausgesetzt ist, soll entsprechend der Marktbedürfnisse ebenfalls angepasst werden. Ziel ist es dabei moderne Authentifizierungsverfahren zu etablieren, die starke Kundenauthentifizierung zum Standard machen und das Fraud-Risiko zu minimieren, ohne den Kundenkomfort einzuschränken. Ältere Technologien, wie der Versand von Einmal-Passwörtern per SMS, sollen hierbei konsequent abgelöst werden.

Auch der Zugang zu relevanter technischer Infrastruktur Dritter soll unter diskriminierungsfreien Bedingungen gewährleistet und ohne unangemessene Einschränkungen anderen Marktteilnehmern zur Verfügung gestellt werden. Dies adressiert unter anderem die Zugangsbeschränkungen für Dritte auf die NFC-Funktion von Apple Endgeräten, kann aber auch sprachgesteuerte Systeme wie Alexa oder proprietäre Kundenschnittstellen von Automobilherstellern betreffen. Es ist zu unterstellen, dass dadurch gezielt die Marktmacht einzelner großer Plattformanbieter wie Apple, Google oder Amazon und die daraus resultierenden Netzwerkeffekte egalisiert werden sollen, um auch neuentwickelten Zahlungssystemen einen niederschwelligen Kundenzugang zu ermöglichen und Innovationen zu fördern.

Kritisiert wird von der Kommission in diesem Zusammenhang auch der Kernel für Kontaktloszahlungen in den gängigen POS-Terminals, der i.d.R. von internationalen Kartenorganisationen entwickelt wird, und kritisch für die Etablierung neuer Zahlungsmethoden am POS ist. Aktuell wird von der European Card Payment Cooperation (CPACE) zwar ein eigener offener Kernel entwickelt, aber sogar nach Einschätzung der Kommission wird die Einführung eines selbigen noch mehrere Jahre in Anspruch nehmen. Ein solcher Kernel dürfte elementar für die Entwicklung von Terminals für den Handel werden, die mittels eines kartengestützten Verfahrens die Auslösung einer Überweisung am Kundenkonto ermöglichen.

Die Kommission prüft darüber hinaus, weitere Marktteilnehmer zu regulieren und damit auch verstärkt Einfluss auf sogenannte technische Dienstleister, Plattformen und Gerätehersteller in der Payments Wertschöpfungskette zu nehmen, die zwar selbst nicht in den Zahlungsfluss eingebunden sind, durch die Schaffung von Schnittstellen und Infrastruktur aber maßgeblich Einfluss nehmen. Betroffen hiervon könnten Technologieanbieter wie Apple und Google, aber auch z. B. die Anbieter von Rechenzentren für Finanzdienstleister sein. Als einen weiteren Beweggrund bezieht sich die Kommission dabei auf ein Technologieunternehmen, das zahlungsbezogene Dienstleistungen anbietet und dessen Insolvenz spürbare Folgen für andere, regulierte Tochterunternehmen hatte und adressiert damit indirekt den Betrugsskandal rund um den Wirecard-Konzern.

Weiter möchte die Kommission E-Geld- und Zahlungsinstitute gleichstellen und den Anwendungsbereich der Settlement Finality Directive (SFD) auf eben diese ausweiten, um auch ohne Partnerbanken unmittelbaren Zugang zu den Abwicklungssystemen des Zahlungsverkehrs zu erhalten. Zahlungsinstitute mit moderner Technologie können für Echtzeitzahlungslösungen somit eine wesentliche Rolle der Wertschöpfung einnehmen, sollten Banken mit der zweckmäßigen Umsetzung zu langsam sein. Im Markt der Zahlungsdienste könnte dies zu spannenden Verschiebungen führen, die im Rahmen des Wettbewerbs von der Kommission explizit gewünscht sein dürften.

5. Technologischen Fortschritt fördern und Vielfalt sichern

Die Europäische Kommission nutzt die veröffentlichte „Retail Payments Strategy“ auch als Bekenntnis zur Vielfalt im Zahlungsverkehr.

Einerseits werden explizit die Förderung des digitalen Zahlungsverkehrs durch die Echtzeitzahlungssysteme forciert und gar legislative Maßnahmen geprüft, um öffentliche Einrichtungen oder auch kleine Händler zur Akzeptanz von digitalen Zahlungsmethoden zu verpflichten. Auf der anderen Seite unterstreicht die Kommission aber auch die Bedeutung von Bargeld als Zahlungsmittel für ca. 30 Millionen erwachsene Europäer ohne Bankkonto. Etwaiger kritischer Berichterstattung zur Eindämmung von Bargeld greift die EU-Kommission damit vorweg und kündigt an, neben der verpflichtenden Bargeldannahme auch zu prüfen, ob eine Regelung zur Mindestanzahl von Geldautomaten zur Bargeldversorgung notwendig ist, um die finanzielle Inklusion aller EU-Bürger zu gewährleisten. In Deutschland gibt es zwar keine generelle Annahmepflicht von Bargeld, es sind aber lediglich einzelne Cafés und Restaurants in Großstädten bekannt, die ausschließlich digitale Zahlungsmittel akzeptieren. Umgekehrt verfügen nach dem Deutschen Handelsverband bereits über 90 % der klassischen Ladengeschäfte über Bezahlterminals – Tendenz steigend. Insofern ist hier kurzfristig keine politische Einflussnahme zu erwarten.

Weiterhin beabsichtigt die Europäische Kommission, an der Herausgabe von digitalem Zentralbankgeld als Kryptowährung zusammen mit der EZB zu forschen, möchte damit privaten Initiativen wie Libra zuvorkommen und beansprucht die Geldschöpfung somit explizit für sich und die Banken. Das entsprechende öffentliche Konsultationsverfahren hat die EZB am 12.10.2020 gestartet, interne Tests, sowie eine Entscheidung über Einführung eines digitalen Euros werden für Mitte 2021 erwartet.

6. Internationalisierung der SEPA Schemes

Um den Euro als Währung und Europa als Volkswirtschaft zu stärken, sollen Zahlungen in andere Währungsräume schneller, günstiger und einfacher durchführbar sein. SEPA soll somit zu einem internationalen Standard werden, der es z. B. der wachsenden Gruppe von Arbeitsmigranten vereinfacht, Geld in deren Heimat außerhalb der EU zu überweisen. Somit würde eine Alternative zu Geldtransferservices wie Western Union geschaffen, mit dem Ziel die durchschnittlichen Kosten für globale Finanztransfers von aktuell knapp 7 % auf weniger als 3 % zu reduzieren.

Weiter betont die Kommission, dass die Vorteile eines Echtzeitzahlungssystems allen Mitgliedsstaaten ungeachtet der Währung zugutekommen. Transaktionen in Schwedischen Kronen können gar bereits mittels dem TARGET Instant Payment System (TIPS) abgewickelt werden. Forciert wird neben der Anbindung der Sofortzahlungssysteme von Drittländern gar die Erweiterung des SEPA Raumes um den westlichen Balkan und dessen östliche Nachbarschaft.

Die Europäische Kommission formuliert für sich in diesem Sinne den Anspruch, im Rahmen der Global Payment Initiative (GPI) SEPA Standards als Exportgut zu deklarieren und Standardisierung auch über die Grenzen Europas hinaus zu fördern, um somit auch den globalen Zahlungsverkehr im Sinne der offenen, strategischen Autonomie der Europäischen Union zu gestalten.

7. Fazit, Ausblick und nächste Schritte

Die Motivation der EU-Kommission, wettbewerbsfähige, europäische Zahlungslösungen zu forcieren, um für Bürger und Unternehmen Vielfalt im Zahlungsverkehr zu sichern, die wirtschaftliche und finanzielle Souveränität Europas zu fördern und die internationale Rolle des Euros und der EU zu stärken, ist nachvollziehbar und anerkennenswert. Die EU-Organe sehen sich dabei aber nur in der Rolle eines politischen Katalysators und müssen sich in letzter Konsequenz für die tatsächliche Umsetzung auf den Privatsektor verlassen. Ob die 16 formulierten Maßnahmen ausreichend sind, um diese Ziele zu erreichen, ist allerdings fraglich. Ein realistisches Eintrittsszenario wird sich voraussichtlich zwischen zwei Extremszenarien bewegen:

Im besten Fall fungiert die Echtzeitabwicklung von Zahlungen als Treiber für volldigitale und automatisierte Geschäftsprozesse bei Banken und im Handel. Kunden können dann z. B. mittels unterschiedlicher innovativer, europäischer Zahlungsinstrumente sicher und bequem Zugriff auf ihr Bankkonto erhalten, um am Point-of-Sale oder im Online Check-out Echtzeitüberweisungen auszulösen, die unmittelbar im System des Händlers gutgeschrieben und zugeordnet werden können. Transaktionen könnten dann ganz ohne Kartenorganisation, etablierte Bezahlmethoden und Acquirer innerhalb von Sekunden abgeschlossen werden. Innovative Einkaufslösungen wie Self-Scanning in Verknüpfung mit Loyalitätsprogrammen im stationären Handel oder E-Commerce Lösungen könnten Instant Payment Verfahren nativ integrieren und somit Kunden und Händlerkonto direkt verbinden. Für angepasste Markteilnehmer wie Banken oder Acquirer ergeben sich ganz neue, aber zu heutigen Services gänzlich unterschiedliche Geschäftsopportunitäten. Die massiven Investitionen könnten sich rechnen und auch weitere digitale Lösungen antreiben. So landen Rechnungen zukünftig womöglich nicht mehr im Briefkasten, sondern dank flächendeckender Request-to-Pay Lösungen direkt in der Bezahl-App des Kunden, in der sie ohne Medienbrüche, mit sofortiger Wertstellung beglichen werden können. Archivierungsservices erlauben gar die Verwaltung von Rechnungen und Garantiescheinen. Transaktionskosten für den Handel würden dadurch gesenkt, des Debitorenmanagement vereinfacht und das Ausfallrisiko minimiert. Kunden erhalten einen Überblick ihrer Finanzen in Echtzeit und Europa wäre unabhängiger von den großen Kartenorganisationen und Plattformen und sichert durch den einfachen Marktzugang neuer Teilnehmer sogar Innovation und Wettbewerb nachhaltig ab.

Im schlechtesten Fall hat eine Auferlegung von SCT Inst bei Banken und im Handel massive Aufwände verursacht, dauerte viel länger als geplant und eine komplette Harmonisierung scheitert am Widerstand einzelner Teilnehmer/Länder und der fehlenden Akzeptanz aufgrund von mangelndem Mehrwert bei den Endkunden. Die großen bestehenden Kartenorganisationen und Plattformen nutzen diese zusätzliche Zeit, um ihre Marktmacht an der Kundenschnittstelle auszubauen. Ein Echtzeitzahlungssystem wäre in diesem Fall so nutzlos wie die Einführung eines schnellen Mobilfunkstandards à la 5G ohne Smartphones, die den Standard unterstützen. In anderen Worten: Die teure Infrastruktur ist verfügbar, findet aber keine Anwendungsfälle.

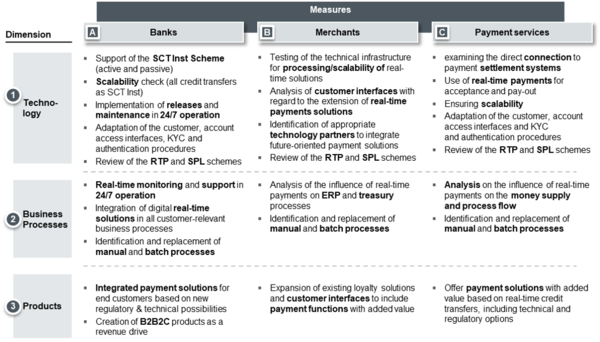

Um ein solches Szenario zu vermeiden, ist die Zusammenarbeit sämtlicher europäischer Marktteilnehmer in der Formulierung politischer Vorschriften erforderlich, die durch eine zweckmäßige Infrastruktur und tragfähige Geschäftsmodelle neben politischen Zielen wie der „offenen strategischen Autonomie“ auch den Nutzen von Endkunden (einfache Lösungen) und Interessen von Banken und Handel (Erträge und geringe Kosten) fokussieren. Die Formulierung einer europäischen Vision kann dabei nur ein erster Schritt und die umfängliche Etablierung von SEPA-Sofortzahlverfahren nur ein möglicher Erfolgsfaktor sein, der in einem nächsten Schritt mit allen Marktteilnehmern validiert werden muss (siehe Abbildung 4):

Abbildung 4: Mögliche Maßnahmen für Banken, Handel und Zahlungsdienste

Banken tun dennoch gut daran die Umsetzung von Instant Payments voranzutreiben und auch, insofern die Einführung des Standards bereits erfolgt ist, eine skalierbare Abwicklung im Massenzahlungsverkehr technisch und organisatorisch sicher zu stellen. Somit kommen Banken etwaigen regulatorischen Maßnahmen nicht nur zuvor, sondern können Instant Payments auch als Benchmark für zukunftsgerichtete Geschäftsmodelle nutzen, bei denen eine automatisierte Ausführung in Echtzeit geschäftskritisch ist. Dabei sollten Banken auch die weiteren genannten regulatorisch getriebenen Initiativen wie das „SEPA Application Programming Interfaces Access Scheme“, standardisierte Identifizierung, Authentifizierung und Zugriff technischer Infrastrukturen Dritter berücksichtigen, um mit ganzheitlichen Lösungen nicht nur eigene Kunden zu binden, sondern auch im Rahmen von B2B2C Geschäftsmodellen zu profitieren und somit die regulatorischen Auflagen im Rahmen einer übergreifenden Strategie von einem Kostentreiber zu einem Ertragsstrom zu übersetzen. Insbesondere für Banken mit veralteter Infrastruktur besteht hierbei enormer Handlungsdruck, um die eigene Wettbewerbsfähigkeit nachhaltig zu sichern.

Händler bekommen das Bedürfnis von Endkunden nach digitalen Lösungen noch viel direkter zu spüren und sind gerade in niedrig-margigen Geschäftsfeldern auf eine optimierte Bestands- und Liquiditätsplanung angewiesen. Vor einer Investition in neue Zahlungslösungen für Endkunden sollten dennoch nicht nur eigene Vorteile in Bezug auf Transaktionskosten, sondern auch deren Akzeptanz und Mehrwert beim Endkunden geprüft werden. Mit HIPPOS (Händlerbasiertes Instant Payment am POS) hatten Handelsverbände bereits erste nationale Initiativen gestartet, um den Zahlungsverkehr der Zukunft im Sinne des Handels zu gestalten. Es gilt nun, die neuen technischen und regulatorischen Rahmenbedingungen zu analysieren, um hieraus praktisch einsetzbare Lösungen zu entwickeln bei denen vor allen Dingen auch der Nutzen für Endkunden fokussiert wird. Die Etablierung von Kundenloyalitätssystemen mit eigenen mobilen Anwendungen kann hierfür bereits als Basis genutzt werden, um Lösungen im Sinne von Kunden, Handel und Banken zu etablieren.

Auch die Gruppe der Dienstleister ohne Banklizenz, die regulierte Zahlungsdienste für Händler und Endkunden erbringen (Zahlungs- und E-Geld-Institute) – oder gar selbst Teil eines Handelskonsortiums sind – sollten die neuen Möglichkeiten von Instant Payments, dem direkten Zugang zu den Zahlungssystemen sowie die weiteren regulatorisch getriebenen Rahmenbedingungen genau evaluieren und als Chance begreifen, um unabhängig von Kartenorganisationen und Banken, Zahlungslösungen anbieten zu können. Der Ausbau der eigenen technologischen Fähigkeiten in Verbindung mit ganzheitlichen Zahlungsakzeptanzlösungen für Händler ermöglicht es europäischen Zahlungsdienstleistern, zukünftig einen deutlich größeren Teil der Wertschöpfung und damit auch der Marge bei der Abwicklung von Transaktionen einzunehmen. Der Druck zum Handeln sollte auf jeden Fall auch bei diesen Marktteilnehmern zu spüren sein.

Zusammenfassend bleibt zu konstatieren, dass die Erwägungen der Europäischen Kommission das Potential haben den Massenzahlungsverkehr weitreichend zu ändern. Inwiefern sich dieses Potential aber tatsächlich entfaltet, liegt nach Auffassung der Autoren an der Ausgestaltung der definierten Rahmenbedingungen durch die heutigen und zukünftigen Marktteilnehmer.

Quellen

Abbildung 1: CORE

Abbildung 2: CORE (mit Daten des European Payments Council https://www.europeanpaymentscouncil.eu/what-we-do/be-involved/register-participants/registers-participants-sepa-payment-schemes)

Abbildung 3: CORE

Abbildung 4: CORE

1. COREresearch 2020

2. Retail Payments Strategy for the EU:

https://eur-lex.europa.eu/legal-content/EN/TXT/?uri=CELEX:52020DC0592

3. Fact Sheet Retail Payments Strategy for the EU:

https://ec.europa.eu/info/sites/info/files/business_economy_euro/banking_and_finance/200924-retail-payments-factsheet_en.pdf

4. Zahlungsverkehrsstatistik der EZB:

https://www.ecb.europa.eu/press/pr/stats/paysec/html/ecb.pis2019~71119b94d1.en.html

5. SEPA Instant Credit Transfer:

https://www.europeanpaymentscouncil.eu/what-we-do/sepa-instant-credit-transfer

https://www.ecb.europa.eu/pub/pdf/scpops/ecb.op229~4c5ec8f02a.en.pdf

6. TARGET Instant Payment Settlement (TIPS):

https://www.ecb.europa.eu/paym/target/tips/html/index.en.html

7. SEPA Payment Scheme Management:

https://www.europeanpaymentscouncil.eu/what-we-do/sepa-payment-scheme-management

8. SEPA Request to Pay Framework:

https://www.europeanpaymentscouncil.eu/document-library/guidance-documents/request-pay-specifications-standardisation-framework

https://paytechlaw.com/sepa-request-to-pay-srtp/

9. SEPA Proxy Lookup (SPL) scheme:

https://www.europeanpaymentscouncil.eu/document-library/rulebooks/sepa-proxy-lookup-spl-scheme-rulebook-version-20

11. GS1 Händlerbasierte Instant Payments am POS (HIPPOS):

https://www.gs1-germany.de/fileadmin/gs1/basis_informationen/whitepaper_mobile_payment_und_sepa_instant_payments.pdf